Model transakcji kapitałowej – wsparcie dla spółek w procesie pozyskania inwestora.

W wielu spółkach nadchodzi moment, w którym dalszy rozwój wymaga pozyskania kapitału z zewnątrz. Może to być inwestor finansowy, fundusz VC lub branżowy partner, który wnosi nie tylko środki, ale też know-how, relacje handlowe lub technologie.

Aby przeprowadzić profesjonalny proces inwestycyjny, niezbędne jest przygotowanie:

- Modelu finansowego – pokazującego efektywność inwestycji, wycenę, projekcję zysków, cash flow oraz zwrot z kapitału (IRR).

- Biznesplanu i prognoz finansowych – określających sposób wykorzystania kapitału i przewidywane efekty.

- Propozycji inwestycyjnej – zawierającej proponowaną cenę za udziały, strukturę transakcji oraz możliwe scenariusze wyjścia inwestora (exit).

W ramach mojego wsparcia jako Interim CFO przygotowuję kompletne modele transakcji kapitałowych, które:

- Odzwierciedlają wszystkie możliwe warianty wejścia inwestora (nowa emisja, odkup udziałów, podniesienie kapitału, aport),

- Uwzględniają zmiany struktury właścicielskiej (cap table) na każdym etapie inwestycji,

- Pokazują wpływ earn-outów, emisji warunkowych i nowych wycen na wartość udziałów,

- Przewidują skutki podatkowe, przepływy pieniężne oraz mechanizmy ochrony interesów obu stron.

Przykładowy model umożliwia:

- analizę zmian w strukturze właścicielskiej (cap table) w czasie,

- porównanie wartości udziałów wspólników przed i po inwestycji – przy zadanej wycenie,

- precyzyjne wyliczenie rozwodnienia i jego wpływu na wartość udziałów,

- symulację skutków emisji warunkowych, earn-outów, aportów i premii za realizację celów,

- przygotowanie spójnych danych do negocjacji warunków inwestycji oraz prezentacji dla inwestora.

Model nie służy do wyceny spółki, ale jest nieocenionym narzędziem do rozmów o tym, jak wycena wpływa na udziały i interesy wszystkich stron.

Poniższy model dotyczy spółki z o.o. z conajmniej dwoma wspólnikami i przewiduje różne scenariusze inwestorskie:

- Scenariusz 1 – odkup udziałów od jednego wspólnika

- Scenariusz 2 – nowa emisja udziałów i podniesienie kapitału

- Scenariusz 3 – mechanizm earn-out i premia za realizację KPI

- Scenariusz 4 – analiza wartości udziałów na każdym etapie transakcji

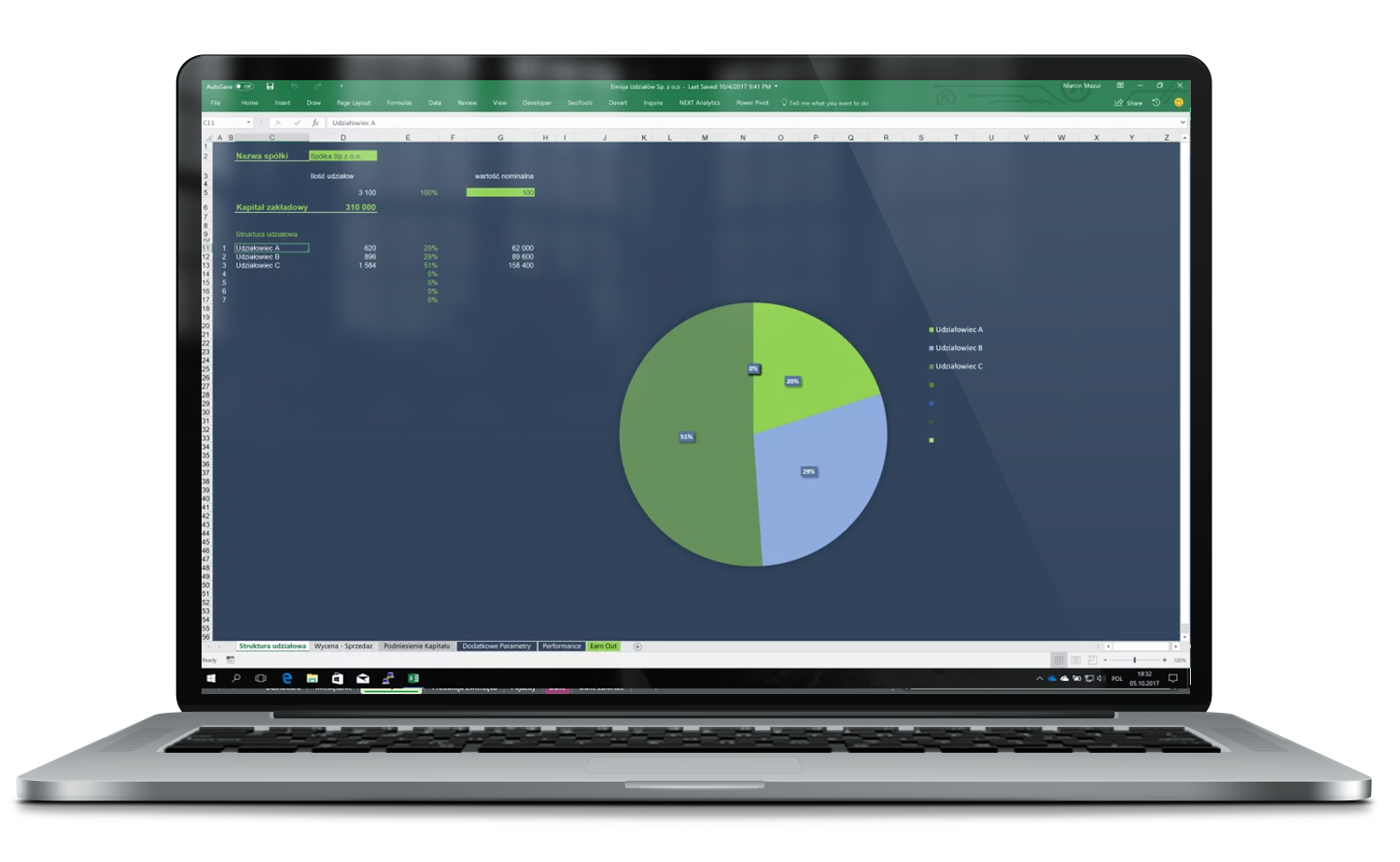

Wejście inwestora jako nowego wspólnika

Inwestor wchodzi do spółki poprzez objęcie części udziałów istniejących wspólników, co oznacza zmianę proporcji własności, ale bez wpływu na kapitał zakładowy ani na środki pieniężne w spółce.

Na wykresach widać:

- Nowy udziałowiec (np. Udziałowiec A) otrzymuje 20% udziałów.

- Pozostali wspólnicy (B i C) mają zmniejszone udziały (np. z 29% do 23%, z 51% do 41%).

- Kapitał spółki się nie zmienia, ale struktura właścicielska tak – istotne przy analizie wpływu na głosowania i decyzje właścicielskie.

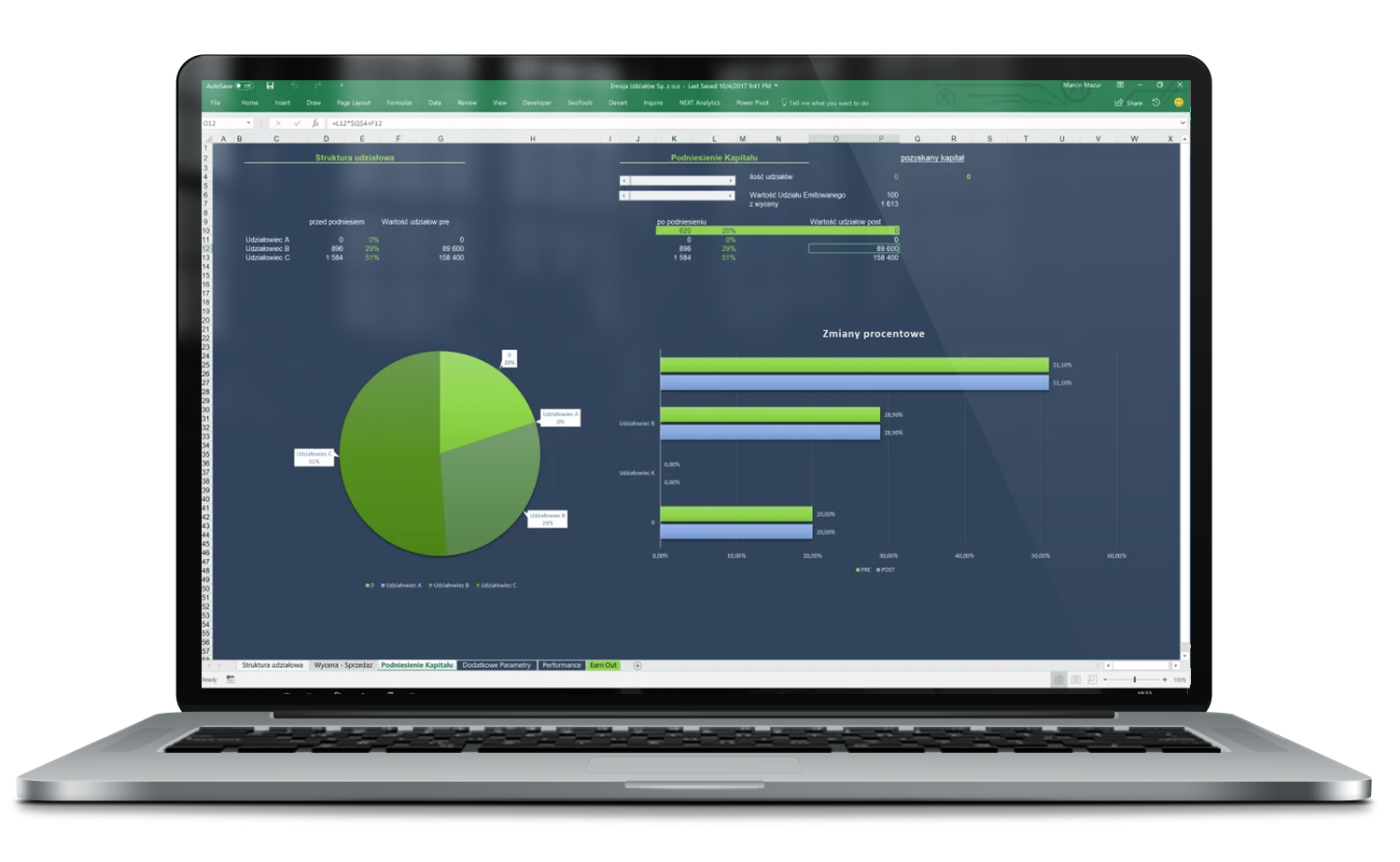

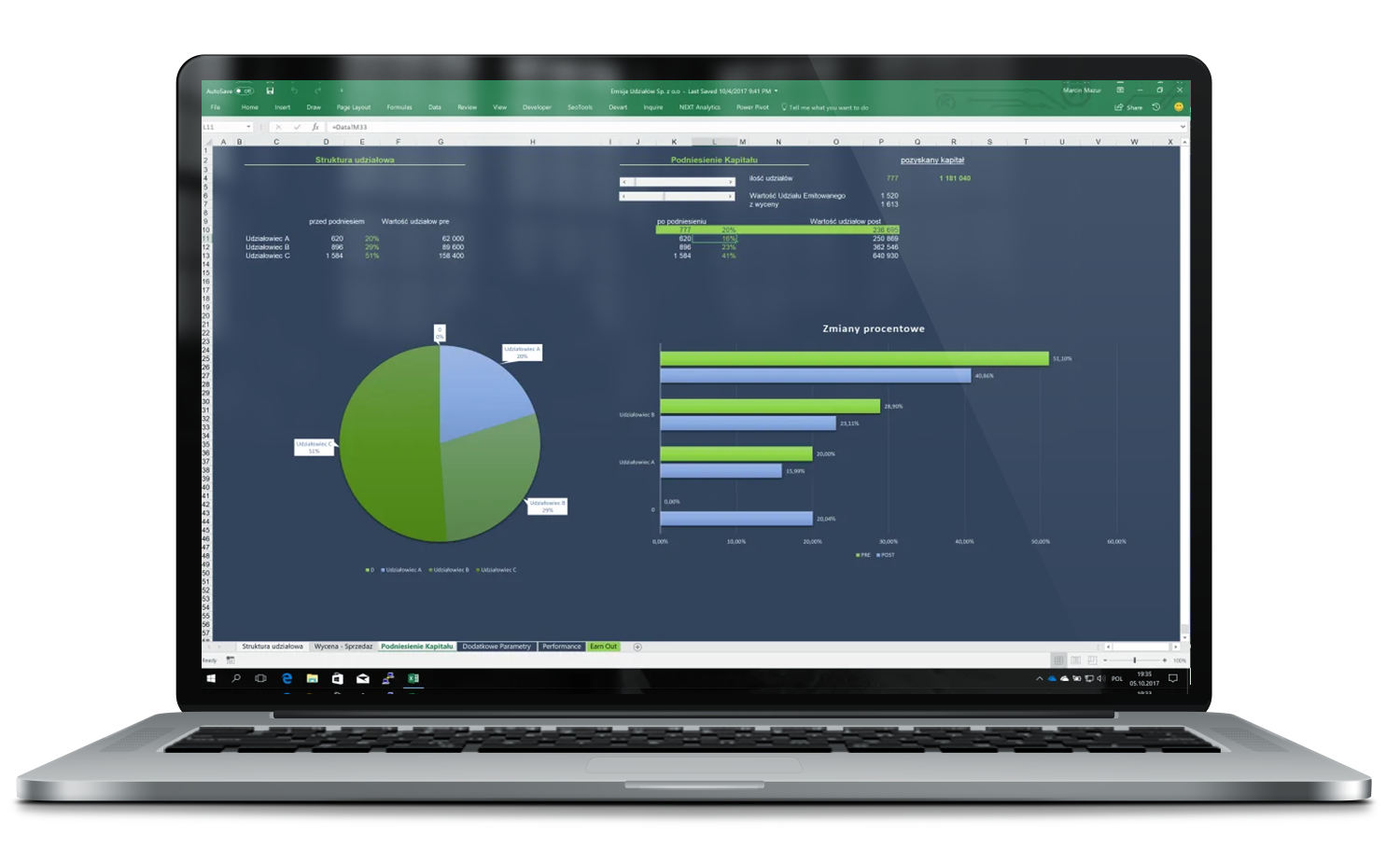

Podniesienie kapitału przez inwestora

Pokazano sytuację po tym, jak inwestor obejmuje udziały w ramach nowej emisji tzw podnoszenie kapitału, wnosząc gotówkę do spółki.

- Nowa emisja udziałów (np. 777 sztuk) zwiększa łączną liczbę udziałów.

- Inwestor obejmuje te udziały według przyjętej wyceny – pojawia się pozyskany kapitał (np. 1 181 040 zł).

- Pozostali wspólnicy są rozwodnieni proporcjonalnie do emisji (ich procentowe udziały maleją).

- Spółka zyskuje nowe środki finansowe, które mogą być przeznaczone np. na rozwój, ekspansję, R&D czy zatrudnienie.

Na tym etapie model pozwala:

- Przeanalizować efekt rozwodnienia, ale również efekt wzrostu wartości udziałów.

- Policzyć pozyskany kapitał, który wpływa na dalsze możliwości działania spółki.

- Pokazać inwestorowi i wspólnikom, jak zmieni się ich pozycja – i na jakich warunkach to się opłaca.

Nowa wycena przed emisją – punkt wyjścia do Earn Out

Ten ekran pokazuje moment, w którym spółka osiąga wycenę 30,8 mln zł, ale przed przyznaniem inwestorowi dodatkowych udziałów w ramach Earn‑Out.

Na tym etapie:

- Struktura udziałów pozostaje niezmieniona – zarówno inwestor, jak i dotychczasowi wspólnicy mają swoje udziały bez zmian.

- Wartość udziałów wspólników jest zaktualizowana zgodnie z nową wyceną.

- Narzędzie umożliwia łatwe porównanie wartości udziałów przed i po osiągnięciu celu.

To moment, w którym mierzony jest wspólny sukces – zanim inwestor otrzyma swoją nagrodę w postaci nowych udziałów.

Zrealizowana emisja – inwestor nagrodzony za sukces

Drugi ekran pokazuje finalny etap procesu – po emisji nowych udziałów dla inwestora, która jest nagrodą za osiągnięcie umówionego celu (Earn‑Out).

Co się zmieniło:

- Inwestor otrzymuje dodatkowe udziały bez potrzeby dokonywania kolejnego wkładu, w ramach uzgodnionego porozumienia.

- Dotychczasowi wspólnicy zostają rozwodnieni procentowo, ale wartość ich udziałów ciągle rośnie dzięki wycenie 30,8 mln zł.

- Wyraźne widać zmienioną strukturę właścicielską, z precyzyjnym podziałem udziałów i wartości po emisji.

To etap, w którym widać realny podział nagrody za osiągnięty wynik – transparentny, uczciwy i korzystny dla wszystkich stron.